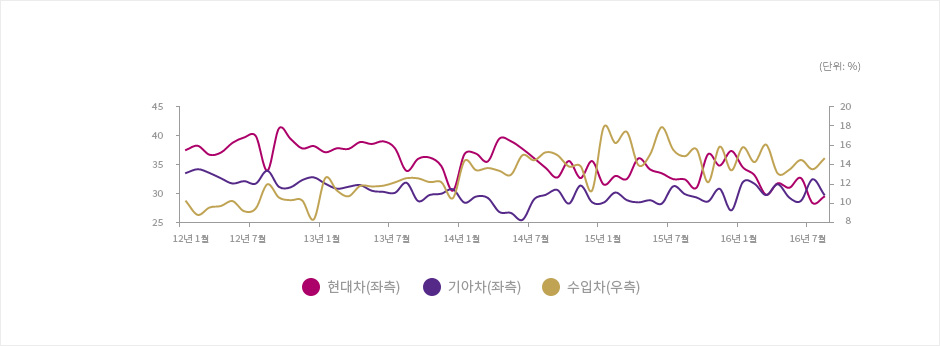

현대/기아차의 국내 시장점유율(M/S) 하락이 이어지고 있다. 현대차가 거의 독점적 위치를 점유하고 있는 상용차 시장을 제외하면 현대차의 M/S는 2010년 초반 40%에서 파업이 시작된 2016년 7월에 28.5%를 기록, 역사상 처음으로 30%미만의 M/S를 기록하였다. 기아차는 카니발, 쏘렌토, 스포티지로 이어진 신차스케쥴이 SUV열풍과 맞물려 M/S 30% 수준을 유지하고 있으나 금융위기 이후 K시리즈 성공을 이어가던 시기의 33~35%대비로는 낮은 수준이다. 그 결과 현대/기아차의 합산 M/S는 2010년 초반의 73%에서 2016년 60%로 하락하였다.

그 자리를 메운 것은 수입차이다. 수입차는 2010년 초반 M/S 6%수준에 불과했으나 FTA 체결로 8%의 수입관세 철폐, 원화 강세, 소비자의 브랜드 다양화 욕구 등에 힘입어 M/S 15%까지 성장하였다. 해외업체로 인수된 한국GM, 르노삼성, 쌍용차의 M/S는 업체별로는 모델 경쟁력에 따라 등락을 거듭하고 있으나 합산 M/S는 24~25%를 기록하고 있다.

현대/기아차의 국내 시장점유율(M/S) 하락이 이어지고 있다. 현대차가 거의 독점적 위치를 점유하고 있는 상용차 시장을 제외하면 현대차의 M/S는 2010년 초반 40%에서 파업이 시작된 2016년 7월에 28.5%를 기록, 역사상 처음으로 30%미만의 M/S를 기록하였다.

기아차는 카니발, 쏘렌토, 스포티지로 이어진 신차스케쥴이 SUV열풍과 맞물려 M/S 30% 수준을 유지하고 있으나 금융위기 이후 K시리즈 성공을 이어가던 시기의 33~35%대비로는 낮은 수준이다. 그 결과 현대/기아차의 합산 M/S는 2010년 초반의 73%에서 2016년 60%로 하락하였다.

그 자리를 메운 것은 수입차이다. 수입차는 2010년 초반 M/S 6%수준에 불과했으나 FTA 체결로 8%의 수입관세 철폐, 원화 강세, 소비자의 브랜드 다양화 욕구 등에 힘입어 M/S 15%까지 성장하였다. 해외업체로 인수된 한국GM, 르노삼성, 쌍용차의 M/S는 업체별로는 모델 경쟁력에 따라 등락을 거듭하고 있으나 합산 M/S는 24~25%를 기록하고 있다.

현대/기아차: 국내시장 점유율

참고: 상용차 제외 / 자료: KARI, 각 사, 삼성증권

다양화된 소비자를 한 브랜드가 충족시키기는 어렵기 때문에 현대/기아차의 M/S하락을 자연스러운 현상으로 해석할 수도 있다. 성숙한 자동차시장의 경우 1위 업체의 M/S가 30~40% 수준을 넘어서기 어렵다. 또한 경차와 소형차 위주의 일본시장을 제외하고는 독일, 미국, 중국의 경우 해외브랜드의 M/S가 국내 브랜드 M/S와 대등하거나 오히려 더 높다.

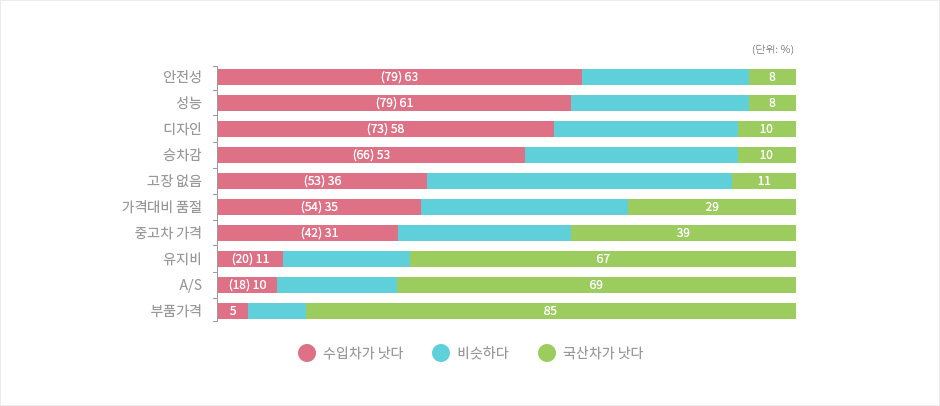

다만, 현대/기아차의 M/S 하락은 2010년 이후 급격히 진행되고 있으며 2014년 이후 시작된 신차 싸이클의 부진과 맞물려 소비자 여론이 나빠지고 있다는 점이 우려스럽다. 최근 한국시장의 특이점은 수입차 판매가 폭스바겐(VW)사태 이후 2016년 2월 이후 감소세를 기록하고 있으나, 이는 대부분 차종의 판매가 금지된 VW과 아우디(Audi)의 영향일 뿐 다른 수입차 브랜드의 판매는 여전히 증가추세이다. VW과 Audi가 배기가스 재인증을 받아 다시 판매를 시작하거나 수입차 브랜드의 신차가 활발하게 출시되면 수입차 판매는 다시 증가할 가능성이 높아 보인다. 시장조사기관인 마케팅인싸이트의 설문조사에 의하면 국내 소비자들은 국산차대비 비싼 차값과 수리비를 감안하더라도 품질과 성능 측면에서 수입차를 선호하고 있는 것으로 나타났다.

다양화된 소비자를 한 브랜드가 충족시키기는 어렵기 때문에 현대/기아차의 M/S하락을 자연스러운 현상으로 해석할 수도 있다. 성숙한 자동차시장의 경우 1위 업체의 M/S가 30~40% 수준을 넘어서기 어렵다. 또한 경차와 소형차 위주의 일본시장을 제외하고는 독일, 미국, 중국의 경우 해외브랜드의 M/S가 국내 브랜드 M/S와 대등하거나 오히려 더 높다.

다만, 현대/기아차의 M/S 하락은 2010년 이후 급격히 진행되고 있으며 2014년 이후 시작된 신차 싸이클의 부진과 맞물려 소비자 여론이 나빠지고 있다는 점이 우려스럽다. 최근 한국시장의 특이점은 수입차 판매가 폭스바겐(VW)사태 이후 2016년 2월 이후 감소세를 기록하고 있으나, 이는 대부분 차종의 판매가 금지된 VW과 아우디(Audi)의 영향일 뿐 다른 수입차 브랜드의 판매는 여전히 증가추세이다.

VW과 Audi가 배기가스 재인증을 받아 다시 판매를 시작하거나 수입차 브랜드의 신차가 활발하게 출시되면 수입차 판매는 다시 증가할 가능성이 높아 보인다. 시장조사기관인 마케팅인싸이트의 설문조사에 의하면 국내 소비자들은 국산차대비 비싼 차값과 수리비를 감안하더라도 품질과 성능 측면에서 수입차를 선호하고 있는 것으로 나타났다.

국산차 vs 수입차 (Base: 향후 2년 내 새 차 구입의향자)

참고: *( )는 2년 내 ‘수입차 구입의향자’의 반응임(n=10,420) / 자료: 마케팅인싸이트, 삼성증권

또한 VW 및 Audi 판매 감소를 현대/기아차가 아닌 로컬 3사가 채우고 있어 현대/기아차의 경쟁력이 로컬3사 대비 높다고 자신하기 어려워졌다. 르노삼성의 중형차인 SM6는 2016년 3~6월에 자가용 등록대수에서 오랫동안 국민세단으로 여겨지던 쏘나타를 제치고 1위에 등극하였다. 한국GM의 말리부도 준대형급 차체 사이즈, 동급 최고성능, 날렵한 쿠페형 디자인 등으로 호평을 받으며 쏘나타 판매대수를 추격하고 있다. 쌍용차의 티볼리는 한국시장에 존재하지 않던 B-세그먼트(Segment) SUV차급을 만들어 낼 정도의 성공을 거두고 있다.

또한 VW 및 Audi 판매 감소를 현대/기아차가 아닌 로컬 3사가 채우고 있어 현대/기아차의 경쟁력이 로컬3사 대비 높다고 자신하기 어려워졌다. 르노삼성의 중형차인 SM6는 2016년 3~6월에 자가용 등록대수에서 오랫동안 국민세단으로 여겨지던 쏘나타를 제치고 1위에 등극하였다.

한국GM의 말리부도 준대형급 차체 사이즈, 동급 최고성능, 날렵한 쿠페형 디자인 등으로 호평을 받으며 쏘나타 판매대수를 추격하고 있다. 쌍용차의 티볼리는 한국시장에 존재하지 않던 B-세그먼트(Segment) SUV차급을 만들어 낼 정도의 성공을 거두고 있다.

현대/기아차의 M/S하락은 제품경쟁력 측면에서도 원인이 있다. 금번 신차 싸이클에서 가장 눈에 띄는 문제점은 차량무게 증가 및 연비하락이다. 현대차는 차량의 안정성 강화를 위해 고장력 강판 사용비중을 늘리면서 차량의 무게가 증가하였다고 설명하고 있다. 그러나 저유가로 인해 SUV와 픽업(Pick-up)트럭 등 대형차가 잘 팔리고 있음에도 소비자 인식에 여전히 연비는 가장 중요한 제품경쟁력 요소이다.

쏘나타 세대별 제원

| (백만원) | 쏘나타 NF | 쏘나타 YF | 쏘나타 LF |

|---|---|---|---|

| 출시연도 | 2005 | 2010 | 2015 |

| 엔진가솔린 | 가솔린 | 가솔린 | 가솔린 |

| 배기량 (cc) | 1,998~2,359 | 1,998 | 1,999 |

| 최대출력 (psi) | 144~166 | 165 | 168 |

| 최대토크 (kg.m) | 19.1~23.0 | 20.2 | 20.5 |

| 연비 (km/ℓ) | 10.7~10.9 | 12.8 | 11.6~12.1 |

| 중량 (kg) | 1,443~1,450 | 1,395~1,410 | 1,460~1,479 |

| 가격 | 16.89~26.99 | 19.92~28.50 | 22.55~28.60 |

아반떼 세대별 제원

| (백만원) | 아반떼 HD | 아반떼 M | 아반떼 AD |

|---|---|---|---|

| 가격 | 아반떼 HD | 아반떼 M | 아반떼 AD |

| 출시연도 | 2006 | 2010 | 2015 |

| 엔진 | 가솔린/디젤 | 가솔린 | 가솔린/디젤 |

| 배기량 (cc) | 1,591/1,582 | 1,591 | 1,591/1,582 |

| 최대출력 (psi) | 121/117 | 140 | 132/136 |

| 최대토크 (kg.m) | 15.6/26.5 | 17 | 16.4/26.5~30.6 |

| 연비 (km/ℓ) | 13.8/16.5 | 16.5~17.5 | 13.1~13.7/17.9 |

| 중량 (kg) | 1173~1280 | 1,160~1,190 | 1,220~1,380 |

| 가격 | 11.20~18.30/14.90~20.90 | 13.40~18.90 | 14.10~21.65/16.30~24.15 |

자료: 네이버, 삼성증권

두 번째는 금번 신차에는 파워트레인 변화 등 신기술이 적용되지 않았다. 현대차는 쏘나타를 기준으로 세대가 바뀔 때마다 첨단기술을 적용시켜왔으나 금번 LF쏘나타에서는 전 세대모델과 동일한 파워트레인을 사용하였고, 디자인도 보수적으로 변화했다. 제네시스 G80, EQ900에 적용된 첨단안전장치(ADAS), GM의 말리부에서 긴급제동장치(AEB)의 넓은 적용범위가 소비자 호평으로 이어진 점에서 알 수 있듯이 소비자는 신기술에 우호적이다.

세 번째는 국내소비자들의 해외시장, 특히 미국시장 대비 느끼는 소외감이다. 국내의 20~40대 소비자들은 SNS와 각종 언론매체의 발달로 제품의 경쟁력 비교에 익숙하고, 해외에서 국내업체의 활동 등을 실시간으로 접하고 있다. 리콜 및 무상수리는 시장별 환경, 규제에 따라 결정되는 사안이다. 하지만 동일한 플랫폼과 엔진을 사용하는 차종이 시장별로 다른 리콜을 적용 받는 것에 대해 현대차는 수출 차종과의 품질차별화 논란을 잠재우기 위해 충돌시연회, 최고경영층(Top management)과 소비자의 간담회, 소통 블로그 개설 등을 추진하면서 부정적 이미지를 극복하려고 노력중이다.

제품경쟁력 후퇴로 M/S하락이 시작된 만큼, 극복하는 방법도 제품경쟁력 강화에 있다. 현대차의 엔진 세대교체는 2018년부터 시작되지만 변속기는 DCT 적용, 다단화로 이미 변화가 시작되었다. 11월에 출시가 예정된 그랜저 IG와 1Q17에 출시될 쏘나타 F/L모델은 변속기의 변화와 파격적인 디자인, 신기술 도입이 기대된다. 또한 제품 경쟁력 향상과 함께 국내소비자와의 오해를 해소하기 위해 소통은 지속적으로 필요한 부분이다.

두 번째는 금번 신차에는 파워트레인 변화 등 신기술이 적용되지 않았다. 현대차는 쏘나타를 기준으로 세대가 바뀔 때마다 첨단기술을 적용시켜왔으나 금번 LF쏘나타에서는 전 세대모델과 동일한 파워트레인을 사용하였고, 디자인도 보수적으로 변화하면서 30대~40대 소비자에게 외면 받고 있다. 제네시스 G80, EQ900에 적용된 첨단안전장치(ADAS), GM의 말리부에서 긴급제동장치(AEB)의 넓은 적용범위가 소비자 호평으로 이어진 점에서 알 수 있듯이 소비자는 신기술에 우호적이다.

세 번째는 국내소비자들의 해외시장, 특히 미국시장 대비 느끼는 소외감이다. 국내의 20~40대 소비자들은 SNS와 각종 언론매체의 발달로 제품의 경쟁력 비교에 익숙하고, 해외에서 국내업체의 활동 등을 실시간으로 접하고 있다.

리콜 및 무상수리는 시장별 환경, 규제에 따라 결정되는 사안이다. 하지만 동일한 플랫폼과 엔진을 사용하는 차종이 시장별로 다른 리콜을 적용 받는 것에 대해 현대차는 수출 차종과의 품질차별화 논란을 잠재우기 위해 충돌시연회, 최고경영층(Top management)과 소비자의 간담회, 소통 블로그 개설 등을 추진하면서 부정적 이미지를 극복하려고 노력중이다.

제품경쟁력 후퇴로 M/S하락이 시작된 만큼, 극복하는 방법도 제품경쟁력 강화에 있다. 현대차의 엔진 세대교체는 2018년부터 시작되지만 변속기는 DCT 적용, 다단화로 이미 변화가 시작되었다. 11월에 출시가 예정된 그랜저 IG와 1Q17에 출시될 쏘나타 F/L모델은 변속기의 변화와 파격적인 디자인, 신기술 도입이 기대된다. 또한 제품 경쟁력 향상과 함께 국내소비자와의 오해를 해소하기 위해 소통은 지속적으로 필요한 부분이다.

- 임은영

- 삼성증권 애널리스트, 부장